Nors praėjusių metų pradžioje koronaviruso pandemija sukėlė sumaištį finansų rinkose, tačiau Lietuvos investicijų indekso galutinis rezultatas ir vėl teigiamas. Jau 25 metus investicijų indeksą skaičiuojančios bendrovės „INVL Asset Management“ duomenimis, indeksas pernai augo devintus metus iš eilės ir siekė 6 proc., o jo vidutinis metinis uždarbis 1996-2020 m. siekė 9,6 proc. Investavimo indeksą lygiomis dalimis sudaro nuo 1996 m. kasmet vertinama pagrindinių šalies turto klasių: akcijų, obligacijų, būsto nuomos ir indėlių grąža.

„Praėję metai ir vėl parodė, kad neišvengiamus kritimo laikotarpius reikėtų vertinti ilgalaikėje perspektyvoje. Indekso kilimą 2020 m. lėmė stiprus šalies akcijų rinkos atsigavimas, o taip pat nuomos pajamas generavęs būstas. Lietuvos investicijų indeksas per 2020 m. I ketvirtį sumažėjo tik 3,2 proc., ir kritimo nėra patyręs nuo 2011 m. – tai tik dar kartą įrodo, kad investicijų išskaidymas pokyčių laikais suteikia stabilumo“, – sakė INVL Investicijų valdymo padalinio vadovas Vaidotas Rūkas.

2020 m. didžiausią investicinę grąžą nešė akcijos

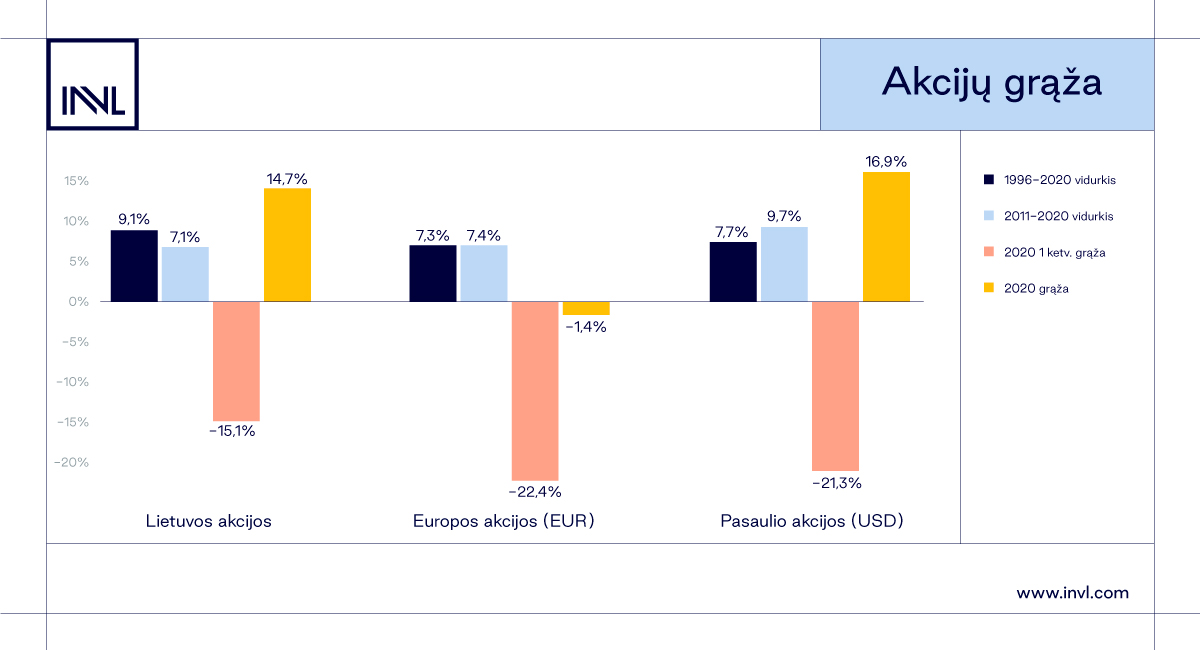

Kaip parodė investicijų analizė iki 2020 metų pabaigos, didžiausią investicijų grąžą Lietuvoje uždirbo akcijos. Pernai Lietuvos akcijų rinka augo net 14,7 proc. Nepaisant svyravimų, vertinant 5 metų laikotarpį, šalies akcijos uždirbo didžiausią grąžą, siekiančią 10,9 proc. per metus, vertinant 10 metų laikotarpį, grąža buvo 7,1 proc., o per pastaruosius 20 metų – 11,5 procento.

Anot V. Rūko, 2020 metų pirmojo ketvirčio akcijų grąža buvo neigiama, tačiau stiprus rinkų atsigavimas lėmė gerokai didesnę, nei vidutinę, metinę grąžą Lietuvoje ir pasaulyje. Skirtingai negu Vakarų Europoje, Lietuvos akcijų rinkos grąža neatsiliko nuo JAV. Ir pastarojo dešimtmečio, ir 25 metų Europos, pasaulio bei Lietuvos akcijų rinkų vidutinė metinė grąža yra solidi ir gerokai viršija infliaciją.

Praėjusiais metais antroje vietoje pagal investicinę grąžą liko investicijos į būstą, kurių vertė pernai augo 4,1 proc., o, įvertinus ir nuomos pajamas, – 8,4 proc. Vertinant pastarųjų 10 metų laikotarpį, šalies būsto nuomai vidutinis metinis vertės augimas siekė 7,5 proc., o per20 metųindekso skaičiavimo laikotarpį vidutinė metinė grąža iš būsto nuomos buvo pelningiausia tarp šalies turto klasių ir siekė 12,3 procentų.

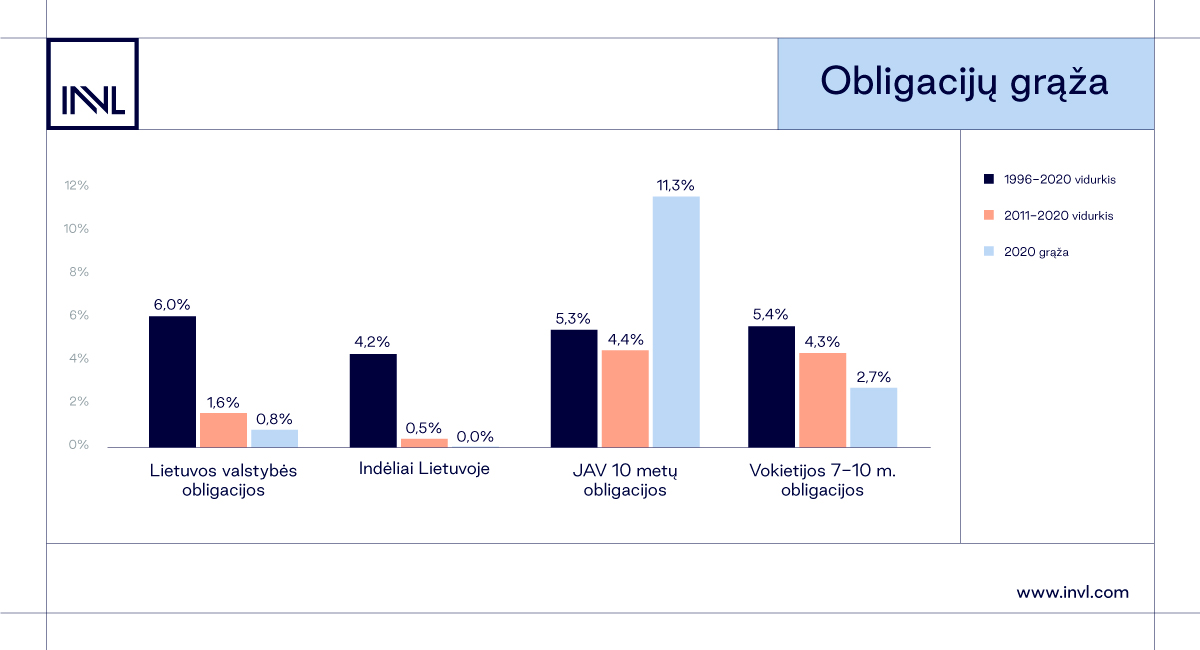

2020 metais Eurozonos ir JAV vyriausybių obligacijos startavo skirtinguose taškuose. Nors Federaliniai Rezervai nuo 2018 metų pabaigos laipsniškai mažino palūkanas, tačiau 2020 metų pandemiją pasitiko su galimybe sumažinti palūkanas net 1,5 proc. iki 0 proc., kai Europos centrinis bankas (ECB) jau ir taip buvo nustatęs -0,5 proc. palūkanų normą. Toks bazinių palūkanų išsiskyrimas ir lėmė, kad JAV vyriausybės obligacijos brango dviženkliu skaičiumi.

Žiūrint į ilgesnį, 25 metų periodą, Lietuvos vyriausybių obligacijos sugeneravo net 6 proc. metinę grąžą, nepaisant simboliško brangimo pernai. Jei prieš du dešimtmečius Lietuva buvo vertinama kaip rizikinga valstybė, tai dabar priskiriama prie saugesnių šalių ir net pernai, prasidėjus pandemijai, investuotojai masiškai nepardavinėjo obligacijų, kaip tai įvyko per 2008-2009 metų krizę.

Lietuvos indėlių grąža 2020-aisiais šeštus metus iš eilės išsilaikė nuliniame lygmenyje, tad šios turto klasės vidutinė ilgalaikė grąža nuo 1996-ųjų sumažėjo iki 4,2 proc.

Pensijų fondų privalumas – rizikos mažinimas pagal amžių

Nors praėję metai buvo pilni netikėtumų, šalies gyventojų antros pakopos pensijų fonduose laikomas turtas išaugo 15,7 proc., oturto metinė grąža sudarė 5,2 proc. bei buvo lygi ilgalaikei, nuo veiklos pradžios 2004 m. buvusiai, vidutinei 5,2proc sudariusiai grąžai.

„Šalies antros pakopos fondai nuo 2019 metų yra valdomi gyvenimo ciklo principu ir suteikia galimybę maksimaliai išskaidyti investicijas atsižvelgiant į norimą rizikingumą pagal amžių. Tokio išskaidymo naudą patvirtina ir Lietuvos investicijų indeksas – nors atskiros jo turto klasės augo labiau nei bendras portfelis, visgi toks investicijų išskaidymas leidžia subalansuoti jų rizikingumą bei uždirbti pakankamą vidutinę grąžą ilgalaikiu laikotarpiu“, – sakė V. Rūkas.

Investicijų ekspertas primena, kad taupant pensijų fonduose svarbu nepamiršti, jog tai ilgalaikis – kelių dešimtmečių trukmės procesas, kurio metu tikrai pasitaikys svyravimų. Be to, rinkų kritimas suteikia galimybę investuojant periodiškai už tą pačią sumą įsigyti daugiau pensijų fondo vienetų. Dar vienas svarbus pensijų fondų privalumas – fondai išskaido investicijas ir investuoja net į tūkstančius įvairių pozicijų, tokiu būdu sumažindami riziką dėl vienos ar kitos nuvertėjimo.

Palankiausios perspektyvos – akcijoms

Kalbant apie tolimesnes perspektyvas šalyje, akcijos ir toliau išlieka puiki investicinė priemonė siekiant aukštesnės nei vidutinės grąžos. Nors trumpuoju laikotarpiu joms būdingi svyravimai, tačiau ilgalaike prasme yra teigiamų perspektyvų dėl tvaraus ekonomikos augimo.

„Stebimas aktyvėjantis mažmeninių investuotojų dalyvavimas Baltijos rinkose. 2020 metais, apytiksliai 2 iš 3 investuotojų buvo mažmeniniai investuotojai, kas generavo virš pusės Baltijos šalių akcijų apyvartos. Tokiai tendencijai įtakos gali turėti Lietuvoje atsiradusi galimybė investuoti be komisinių, kuri tik dar labiau aktyvins mažmeninių investuotojų aktyvumą“, – sakė investuotojas.

Vertinant investavimą į būstą, kainų augimas gali būti artimas infliacijai, tikėtina, kad didesnę grąžos komponentę lems nuomos pajamingumas. Galimas reikšmingas išsiskyrimas tarp skirtingų būsto segmentų, kuriam įtaką darys po pandemijos besikeičiantys ar stiprėjantys žmonių prioritetai.

Pinigų laikymas indėliuose ir toliau nežada jokių pokyčių – investicijų grąža išliks nulinė. O kalbant apie obligacijas,negalima prognozuoti panašios kaip istorinė grąžos trumpuoju bei vidutiniu laikotarpiu, nes tai lemia šiuo metu rekordiškai žemas obligacijų pajamingumas.

Šalies turto klasių grąža

| Turto klasė* | 1996-2020 m. vidutinė metinė grąža, proc. | 2011-2020 m. vidutinė metinė grąža, proc. | 2020 m. grąža, proc. |

| Būstas nuomai Lietuvoje (sąnaudos įvertintos nuo 2016 m.) | 7,3 | 4,7 | 4,3 |

| Būsto kaina Lietuvoje | 6,3 | 2,8 | 4,1 |

| Lietuvos įmonių akcijos | 9,1 | 7,1 | 14,7 |

| Lietuvos trumpalaikiai skolos VP ir pinigų rinkos priemonės (indėliai) | 4,2 | 0,5 | 0,0 |

| Lietuvos ilgalaikės obligacijos | 6,0 | 1,6 | 0,8 |

| Lietuvos II pakopos pensijų fondai | 5,2** | 5,2 | 5,2 |

| Infliacija | 3,1 | 1,8 | 1,1 |

| Lietuvos investicijų indeksas | 9,6 | 4,6 | 6,0 |

* Apskaičiuojant būsto įsigijimo ir nuomos grąžą, remiamasi „Ober-Haus“ duomenimis.

** Nuo įkūrimo 2004 m.

Pateikiama informacinio pobūdžio informacija negali būti interpretuojama kaip rekomendacija, pasiūlymas ar kvietimas investuoti į „INVL Asset Management“ valdomus fondus ir kitas finansines priemones. Investuodami prisiimate investicinę riziką. Investicijos gali būti ir pelningos, ir nuostolingos, Jūs galite negauti finansinės naudos, prarasti dalį ar net visą investuotą sumą. Investicijų praeities rezultatai negarantuoja ateities rezultatų. Priimant sprendimą investuoti, reikia įvertinti visas su investavimu susijusias rizikas bei pagrindinės informacijos investuotojams dokumentus. „INVL Asset Management” nėra atsakinga už šios informacijos netikslumus, pasikeitimus, taip pat ir nuostolius, kurių gali atsirasti, kai investicijos grindžiamos šia informacija.