Vienos pirmaujančių turto valdymo bendrovių Lietuvoje „INVL Asset Management“ sudarytas 2017 metų Lietuvos investicijų indeksas rodo, kad pernai Lietuvos įmonių akcijos ir toliau tęsė triumfo žygį, viršydamos kitų pagrindinių šalies turto klasių grąžą – akcijų grąža buvo 17 proc., būsto nuomai – 7,7 proc., tuo tarpu 3,7 proc. infliacijos šalyje nesiekė Lietuvos ilgalaikių obligacijų grąža, kuri buvo 0,4 proc., ir antrus metus iš eilės nulinė indėlių grąža. Pernai infliacijos neįveikė ir būsto kainos grąža, siekusi 3,6 proc.

„Pastarąjį dešimtmetį pagrindinių šalies turto klasių uždirbta grąža buvo nevienoda – po krizės aukštesnėje pozicijoje buvo atsidūrusios ir obligacijos ar indėliai, o pastaruosius penkerius metus išryškėjo dvi pirmaujančios turto klasės – būstas nuomai ir Lietuvos įmonių akcijos. Pastarosios lyderio poziciją užima jau antrus metus“, – sakė „INVL Asset Management“ Investicijų valdymo padalinio vadovas Vaidotas Rūkas.

Per pastaruosius penkerius metus šalies įmonių akcijų pasiekta metinė grąža tarp kitų šalies turto klasių pirmavo ne tik pernai, bet ir 2013 m. (18,7 proc.) bei 2016 m. (14,9 proc.) ir investicijų į būstą nuomai grąžai nusileido tik 2014-2015 m., kai siekė per 7 proc. Investicijų į būstą nuomai grąža per šį laikotarpį svyravo nuo 6,4 proc. 2013 m. iki 9,7 proc. 2016 metais.

Vertinant ilgojo laikotarpio tendencijas, investavusieji 1996-2017 m. laikotarpiu šalyje galėjo uždirbti iš visų turto klasių – jų vidutinė metinė grąža buvo teigiama ir viršijo Lietuvos infliacijos vidurkį. Didžiausios vidutinės metinės grąžos per šį laikotarpį sulaukė investavusieji į būstą nuomai – 14,3 proc. Akcijų grąža siekė 9,3 proc., ilgalaikių obligacijų – 6,7 proc., būsto kainų – 6,4 proc., indėlių – 4,8 proc. Tuo tarpu, vertinant pastarųjų dešimties metų (2008-2017 m.) rezultatus, matyti, kad daugumos vertinamų šalies turto klasių ilgalaikei grąžai įtaką darė pastaroji ekonominė krizė – infliaciją šiuo laikotarpiu viršijo tik šalies ilgalaikės obligacijos.

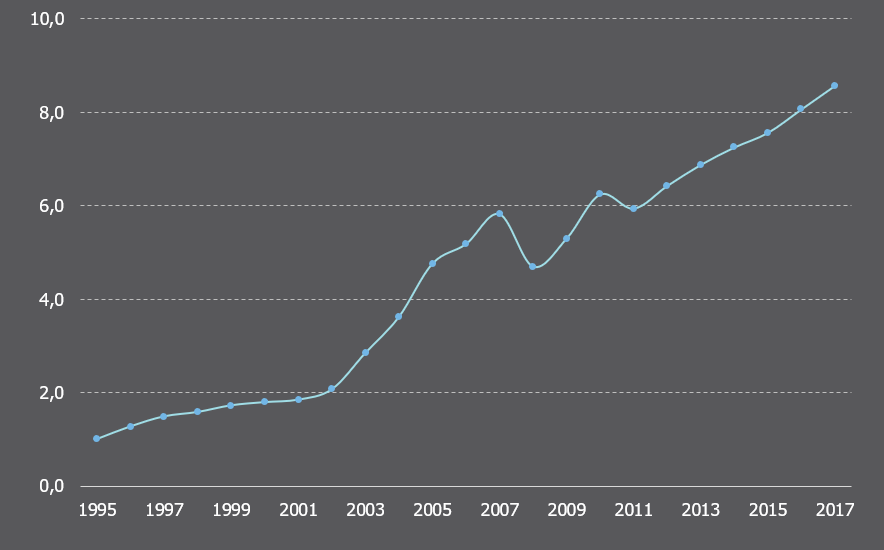

„INVL Asset Management“ sudaromą Lietuvos investicijų indeksą lygiomis dalimis sudaro nuo 1995 metųkasmet vertinamos pinigų rinkos priemonės (indėliai), šalies ilgalaikės obligacijos, būstas nuomai (nuo 2016 m. vertinamos ir sąnaudos) bei įmonių akcijos. Investicijas į šias turto klases šalyje apibūdinantis indeksas rodo, kad per 2017 m. 6,3 proc. pasiekusi indekso grąža didėjo, tačiau kiek lėčiau nei per 2016 metus, kai siekė 6,7 proc. – pernai šiek tiek mažesnį indekso kilimą lėmė lėtesnis obligacijų ir būsto nuomai grąžos augimas. Remiantis indeksu, vidutinė metinė investicijų grąža Lietuvoje 1996-2017 m. laikotarpiu buvo 10,3 proc., per pastarąjį dešimtmetį – 3,9 proc. ir viršijo daugelį alternatyvų.

Lietuvos įmonių akcijų grąža viršijo Europos akcijas

Iš Lietuvos turto klasių 2017 metais 17 proc. grąža ženkliai išsiskyrusios Lietuvos įmonių akcijos pernai viršijo ir Europos akcijų grąžą, bet atsiliko nuo pasaulio akcijų. Nors per pastarąjį dešimtmetį (2008-2017 m.) Lietuvos akcijų grąža atsiliko nuo Europos ir pasaulio akcijų, bet per pastaruosius 22 metus – viršijo jų grąžą. Antroje vietoje pagal 2017 m. pasiektą grąžą tarp Lietuvos turto klasių liko investicijos į būstą ir jo nuomą (7,7 proc.). Jų grąža lyginant su 2016 m., kai šis rodiklis siekė 9,7 proc., sumažėjo.

Lietuvos ilgalaikių obligacijų uždirbta grąža 2017 m. buvo 0,4 proc. ir atsiliko nuo JAV 10 metų obligacijų (2,8 proc.), bet uždirbo daugiau nei saugiausiomis laikomos ilgalaikės Vokietijos obligacijos (-0,8 proc.). Tuo tarpu, vertinant 22 metų laikotarpį, lyginant su JAV ir Vokietijos obligacijomis, pagal uždirbtą grąžą pirmavo ilgalaikės Lietuvos obligacijos, kurių grąža buvo 6,7 proc. Indėliai mūsų šalyje antrus metus iš eilės jų savininkams neuždirbo nieko ir toliau prarado dalį savo vertės dėl infliacijos.

Augimo tikisi iš akcijų

„Pasiekti optimalių rezultatų ir geriausios investicijų grąžos leidžia ilgalaikis investavimas, kuris neutralizuoja ilguoju periodu neišvengiamą svyravimą. Per ilgą laiką kinta atskirų turto klasių pelningumas, tačiau tinkamas investicijų paskirstymas tarp skirtingų turto klasių leidžia iš investavimo išgauti tai, kas geriausia“, –sakė V. Rūkas.

Galimybę išskaidyti investicijas pagal norimą rizikingumą suteikia ir nuo 2004 m. veikiantys Lietuvos pensijų fondai, besiorientuojantys į ilgalaikį uždarbį. Rinkoje veikia 4 kategorijų antros pakopos pensijų fondai: akcijų, vidutinės akcijų dalies, mažos akcijų dalies ir konservatyvaus investavimo pensijų fondai. Jų uždirbta vidutinė grąža įvairiais periodais balansuoja tarp įvairių regionų akcijų ir obligacijų uždarbio. Lietuvoje veikiančių antros pakopos pensijų vidutinė metinė fondų grąža nuo jų atsiradimo 2004 m. siekia 4,7 proc. Per 2008-2017 m. ji siekė 3,5 proc., o 2017 m. – 4,5 proc.

Prognozuojant ateities perspektyvas, pasak V. Rūko, uždarbio galimybių galima tikėtis iš akcijų arba būsto nuomos pajamų. „Lietuvos obligacijų bei indėlių tendencijos artimoje ateityje nesikeis. Būsto kainų augimo tikėtis taip pat sudėtinga, ypač Vilniuje, nes šiuo metu rinka yra pakankami prisotinta, tad grąža būsto sektoriuje tikėtina nebent iš nuomos pajamų. Na, o akcijos, nors joms trumpuoju laikotarpiu būdingi svyravimai, ilgalaikiu požiūriu turi perspektyvų atsižvelgiant į stiprią ekonomiką bei patrauklius vertinimus“, –sakė V. Rūkas.

Dirbančiųjų skaičius toliau augo, daugėjo uždirbančių didesnį atlygį

Ilgalaikės investicijos Lietuvoje buvo pelningos, tačiau kiek šalies gyventojai turi objektyvių galimybių uždirbti papildomų lėšų kaupdami ir investuodami, –kaip kito jų pajamos per pastaruosius metus, kaip savo finansinę padėtį vertina patys gyventojai ir kiek iš jų orientuojasi į ilgalaikius finansinius planus?

Statistikos departamento duomenimis, šalies dirbančiųjų skaičius nuo 2008 iki 2017 m. (lyginami paskutiniai ketvirčiai) išaugo 3,4 proc. ir pasiekė 1,22 mln. – beveik 12,5 tūkst. daugiau nei prieš metus. Vidutinis darbo užmokestis (bruto) per metus išaugo 7,5 proc. ir praėjusių metų paskutinį ketvirtį siekė 884,8 euro, tačiau augimas pernai buvo lėtesnis nei nuo 2016 m. pabaigos, kai atlyginimas kilo 8,7 proc. Lyginant 2008 m. ir 2017 m. paskutinius ketvirčius, vidutinis bruto atlyginimas šalyje padidėjo 213,1 euro arba 31,7 proc.

Viena iš teigiamų tendencijų pernai – sumažėjusi iki 400 eurų atlyginimą uždirbančių dalis ir padidėjęs daugiau uždirbančių žmonių skaičius. Remiantis „Sodros“ duomenimis, Iki 400 eurų uždirbančių dalis šių metų sausį, palyginti su 2017 m. sausiu, susitraukė nuo 27 iki 17 proc. Šių metų sausį uždirbantieji 401-700 eurų sudarė didžiausią dalį – 37 proc. dirbančiųjų (2017 m. sausį – 33 proc.), 701-1000 eurų – 21 proc. (2017 m. – 19 proc.), 20 proc. uždirbo 1001-2000 eurų (2017 m. – 17 proc.). Daugiau kaip 2001 eurą šį sausį uždirbo 5 proc., pernai – 4 proc. dirbančiųjų.

Gyventojų finansinis turtas taip pat gana ženkliai augo. Remiantis Lietuvos banko skelbiama informacija, likvidus namų ūkių finansinis turtas (pinigai, indėliai, gyvybės draudimo ir anuiteto įsipareigojimai, investiciniai fondai, pensijų fondai, skolos vertybiniai popieriai ir paskolos, biržos akcijos) 2017 m. trečią ketvirtį siekė 18,8 mlrd. eurų (tuo pačiu laikotarpiu 2016 m. – 17,2 mlrd. eurų, 2008 m. – 10,7 mlrd. eurų).

Didžiausia jo dalis vis dar laikoma pinigais ir indėliais: pernai ji siekė 71 proc., 2016 m. – 72 proc., 2008 m. – 81 proc. Tuo tarpu į didesnę grąžą suteikiančias finansines priemones investuoti ryžtasi nedaugelis, jų dalis portfelyje kito menkai. Išimtis – pensijų fondai, kurie, vertinant nuo 2008 metų, buvo labiausiai augusi finansinė priemonė, o jos dalis likvidžiame namų ūkių finansiniame turte per šį laikotarpį išaugo nuo 6 iki 15 proc.

„Gyventojų turto portfelio pokyčiai nuo 2008 m. rodo, kad labiausiai augo lėšų dalis pensijų fonduose, kuriuose ilgalaikį kaupimą skatina ir valstybė. Gyventojų apklausos rodo, kad su pensijų fondais susiję ateities lūkesčiai taip pat didėja: vertinant ateities planus, šiemet daugėjo planuojančių pensijoje gyventi iš pensijų fondų išmokų“, – sakė „INVL Asset Management“ pensijų fondų ir mažmeninių pardavimų padalinio vadovė dr. Dalia Kolmatsui.

Pensijų lūkesčiai mažėja, bet poreikiai pensijoje išlieka aukšti

„INVL Asset Management“ užsakymu „Spinter tyrimų“ 2018m. vasarį atliktas reprezentatyvus Lietuvos gyventojų nuomonės tyrimas atskleidė, kad iš valstybės („Sodros“) mokamos pensijos gyventi pensijoje tikisi 88 proc. respondentų, užpernai – 83 proc. Tuo tarpu iš pensijų fondų mokamų išmokų besitikinti gyventi respondentų dalis išaugo iki 41 proc. (2016 m. – 36 proc.), padaugėjo planuojančių dirbti pensijoje – tai daryti ketina 22 proc. respondentų (2016 m. – 17 proc.). 32 proc. kaip pajamų šaltinį pensijoje nurodė santaupas (2016 m. – 21 proc.), turimą nekilnojamąjį turtą – 8 proc. (2016 m. – 11 proc.).

Pasak D. Kolmatsui, besitikinčių gyventi iš pensijų fondų mokamų išmokų respondentų dalies augimą galėjo lemti tai, kad gyventojų pensijos poreikiai per metus padidėjo. „Beveik pusė apklaustųjų pensijoje tikisi tokių pačių pajamų, kaip dabar, o 29 proc. – 75 proc. dabar gaunamų pajamų dalies, kad galėtų kokybiškai gyventi baigę darbinę veiklą. Tokius aukštus lūkesčius galima pretenduoti įgyvendinti, tačiau tam būtina papildomai kaupti pensijai“, – pabrėžė D. Kolmatsui.

Jos teigimu, panašu, kad būtinybę kaupti papildomai suvokia vis daugiau šalies gyventojų. „Tyrimas rodo, kad šalies gyventojų lūkesčiai dėl to, kokią jie gaus pensiją, per metus mažėjo, o beveik trečdalis šiuo metu mano, kad pensijoje gaus vos pusę dabartinių pajamų“ , – sako D. Kolmatsui. 50 proc. dydžio dabartinių pajamų dydžio pensiją gausiantys šiemet mano 29 proc. gyventojų (pernai buvo 23 proc.). Besitikinčių 75 proc. dabartinių pajamų pensijos dalis krito nuo 20 proc. pernai iki 12 proc. šiemet, tokio pat dydžio, kaip dabar gaunamų pajamų, pensijos – nuo 13 proc. pernai iki 10 proc. šiemet.

Finansinė padėtis dažniausiai gerėjo dėl didesnio atlygio, mažėjo – dėl augančių kainų

Vertindami savo finansinę padėtį šalies gyventojai yra nusiteikę šiek tiek pozityviau negu pernai, tačiau išlieka nemažai gyventojų, kurių finansinę padėtį labiausiai blogino kilusios kainos. Tyrimo duomenimis, savo finansinę padėtį kaip pagerėjusią per trejus pastaruosius metus vertina 34 proc. (pernai – 29 proc.), tuo tarpu kaip pablogėjusią – 50 proc. (pernai – 56 proc.).

Kaip priežastį, dėl ko gerėjo finansinė padėtis, šiemet net 70 proc. apklaustųjų nurodė padidėjusį atlyginimą (2017 m. – 58 proc.), o 44 proc. įvardijo, kad kitas šeimos narys gavo darbą arba didesnį atlygį (2017 m. – 33 proc.).

Net 67 proc. kaip finansinės situacijos pablogėjimo priežastį nurodė išaugusias kainas tuo tarpu, kai gaunamos pajamos išliko tokios pačios (pernai tokių buvo 62 proc.), 22 proc. vertinimu, jų pajamos didėjo, bet kainos augo dar labiau (2017 m. – 18 proc.). Net 29 proc. šiemet nurodė, kad jų gaunamos pajamos išliko tokios pačios, bet išaugo poreikiai – prieš metus tokių gyventojų buvo 13 proc.

Galinčių išgyventi iš santaupų nekeičiant įprasto gyvenimo būdo iki vienerių metų šiemet sumažėjo – tokį laikotarpį nurodė 7 proc. respondentų (2016 m. – 11 proc.). Turinčių pakankamai lėšų išgyventi išlaikant tą patį pragyvenimo lygį iki pusės metų daugėjo – šiemet tai nurodė 23 proc. (2016 m. – 17 proc.), įvardijusių terminą iki 3 mėnesių šiemet ir pernai buvo 53 proc., prieš dvejus metus – 57 proc.

„Tyrimas rodo, kad netekę pajamų iš santaupų tokį patį gyvenimo lygį daugiau kaip pusė gyventojų tegalėtų išlaikyti ne ilgiau kaip 3 mėnesius. Tai – dar viena svari priežastis, kodėl yra būtinas finansų planavimas. Jis leidžia ne tik susikurti pajamų šaltinius ateičiai, bet ir pasirūpinti savo šeimos finansiniu stabilumu netikėtose situacijose“, – pabrėžė D. Kolmatsui.

Pasak D. Kolmatsui, pokyčiai gyventojų finansinio planavimo srityje rodo džiuginančią tendenciją. Šių metų tyrimo duomenimis, turinčių savo ar šeimos finansinį planą per metus padaugėjo nuo 15 iki 23 proc. Vis dėlto dauguma jų planuoja tik iki 2 metų (30 proc.) arba iki 5 metų (28 proc.) laikotarpį. Iki 10 metų finansinį planą sudaro 15 proc., daugiau kaip 10 metų – 17 proc. tokį planą turinčių Lietuvos gyventojų.

„INVL Asset Management“ priklauso „Invaldos INVL“ grupei, kurios įmonės valdo pensijų ir investicinius fondus, alternatyvias investicijas, privataus kapitalo turtą, individualius portfelius bei kitas finansines priemones. Joms daugiau kaip 185 tūkstančių klientų Lietuvoje ir Latvijoje bei tarptautiniai investuotojai patikėjo virš 575 mln. eurų vertės turto.

Lietuvos investicijų indeksas

Šalies turto klasių grąža

| Turto klasė* | 1996-2017 m. vidutinė grąža, proc. | 2008-2017 m. vidutinė grąža, proc. | 2017 m. grąža, proc. |

| Būstas nuomai (sąnaudos įvertintos nuo 2016 m.) | 14,3 | 1,2 | 7,7 |

| Būsto kaina Lietuvoje | 6,4 | -3,7 | 3,6 |

| Lietuvos įmonių akcijos | 9,3 | 2,4 | 17,0 |

| Trumpalaikiai skolos VP ir pinigų rinkos priemonės (indėliai) | 4,8 | 2,1 | 0,0 |

| Lietuvos ilgalaikės obligacijos | 6,7 | 4,2 | 0,4 |

| II pakopos pensijų fondai | 4,7** | 3,5 | 4,5 |

| Infliacija | 3,3 | 2,8 | 3,7 |

| Lietuvos investicijų indeksas | 10,3 | 3,9 | 6,3 |

* Apskaičiuojant būsto įsigijimo ir nuomos grąžą, remiamasi „Ober-Haus“ duomenimis.

** Nuo įkūrimo 2004 m.

Pateikiama informacinio pobūdžio informacija negali būti interpretuojama kaip rekomendacija, pasiūlymas ar kvietimas investuoti į „INVL Asset Management“ valdomus fondus ir kitas finansines priemones. Investuodami prisiimate investicinę riziką. Investicijos gali būti ir pelningos, ir nuostolingos, Jūs galite negauti finansinės naudos, prarasti dalį ar net visą investuotą sumą. Investicijų praeities rezultatai negarantuoja ateities rezultatų. Priimant sprendimą investuoti, reikia įvertinti visas su investavimu susijusias rizikas bei pagrindinės informacijos investuotojams dokumentus. „INVL Asset Management” nėra atsakinga už šios informacijos netikslumus, pasikeitimus, taip pat ir nuostolius, kurių gali atsirasti, kai investicijos grindžiamos šia informacija.