Vienos pirmaujančių turto valdymo bendrovių šalyje „INVL Asset Management“ sudarytas 2016 m. Lietuvos investicijų indeksas atkleidė, jog praėjusiais metais investicijos į Lietuvos įmonių akcijas, valstybės obligacijas ir nekilnojamąjį turtą uždirbo teigiamą grąžą, o indėlių grąža buvo nulinė. Lietuvos investicijų indekso grąža pernai siekė 6,7 proc., o pelningumu itin išsiskyrė investicijos į šalies įmonių akcijas – 14,9 proc. Tuo tarpu būsto nuomai grąža 2016 m. buvo 9,7 proc., o ilgalaikių obligacijų – 2 proc. ir šiek tiek viršijo infliaciją, siekusią 0,7 proc.

Vertinant ilgalaikę, 1996-2016 metų grąžą, investavusieji šiuo periodu galėjo uždirbti iš visų šalies turto klasių – akcijų grąža buvo 9 proc., būsto nuomai – 14,6 proc., ilgalaikių obligacijų – 7 proc., o indėlių – 5,1 proc. Infliacija šiuo laikotarpiu siekė 3,3 proc. Tuo tarpu Lietuvos investicijų indekso grąža šiuo periodu siekė 10,5 proc.

Per 2007-2016 m. visos investicijos, generuojančios palūkanų̨, nuomos ar dividendų̨ pajamas, uždirbo teigiamą grąžą̨ net įvertinus pasaulinės finansų krizės laikotarpį. Ilgalaikių obligacijų grąža per šį laikotarpį pasiekė 4,4 proc., būsto nuomai – 3,7 proc. Indėlių (2,7 proc.) ir akcijų (1,3 proc.) grąžos buvo teigiamos, tačiau neviršijo 3,1 proc. siekusios infliacijos. Vertinant atskirai investicijas į būstą, jų grąža buvo neigiama (-1,3 proc.).

„Žvelgiant retrospektyviai, matome, kad investuoti Lietuvoje vertėjo, tačiau tuo pačiu reikia įvertinti rizikas ir trumpalaikius svyravimus. Dėl to subalansuotas portfelis, sudarytas iš saugių investicijų į obligacijas bei rizikingų investicijų į akcijas ir nekilnojamąjį turtą, suteikia didelę uždarbio galimybę, o riziką reikšmingai sumažina“, – sakė „INVL Asset Management“ Investicijų valdymo departamento direktorius Vaidotas Rūkas.

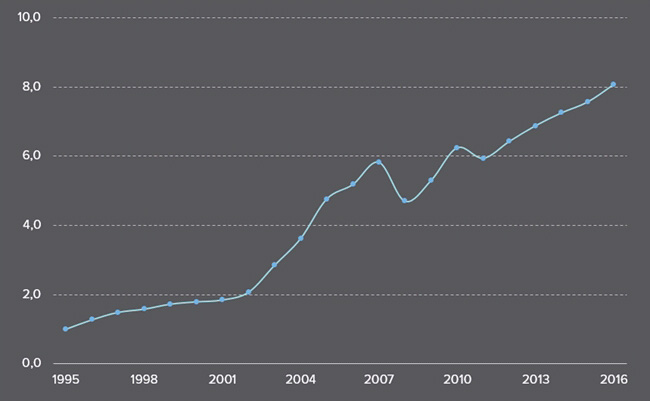

Jo teigimu, Lietuvos investicijų indekso dinamika dar kartą patvirtino investicijų išskaidymo naudą, nes bendro indekso reikšmės svyravimai buvo mažesni nei atskirų jo komponenčių, o grąža – arti geriausios. Lietuvos investicijų indeksą, kurį nuo 2016 m. pristato „INVL Asset Management“, lygiomis dalimis sudaro pinigų rinkos priemonės (indėliai), ilgalaikės obligacijos, būstas nuomai (nuo 2016 m. apskaičiuojama įvertinus ir sąnaudas) ir akcijos. Bendrovė įvertino šalies ir pasaulio, Europos turto klasių grąžos pokyčius nuo 1996 metų.

Pelningiausios investicijos svyravo labiausiai

Pelningiausios turto klasės pasižymėjo ir didžiausiais grąžos svyravimais. 2016 m. ir 1996-2016 m. pelningumu išsiskyrusios Lietuvos akcijos savo grąža viršijo Europos ir pasaulio akcijų grąžą̨, tačiau 2007-2016 m. ji buvo žemesnė. Vien per 2008 m. Lietuvos akcijų vertė sumažėjo 65 proc., bet net toks vienerių̨ metų kritimas 10 metų periodu nebuvo nuostolingas.

Vertinant Lietuvos, JAV ir Vokietijos obligacijų rezultatus, per 1996-2016 m. didžiausią grąžą uždirbo ilgalaikės Lietuvos obligacijos. Per 10 metų geriausiai pasirodė saugiausiomis laikomos ilgalaikės Vokietijos obligacijos, atnešusios 6 proc. grąžos, kai Lietuvos ilgalaikės obligacijos pasiekė 4,4 proc. 2016 m. pastarosios investuotojams užtikrino jau tik 2 proc., o Vokietijos – 4,3 proc. grąžą. Specialistų teigimu, obligacijoms toliau jau negalima prognozuoti panašios istorinės grąžos trumpuoju bei vidutiniu laikotarpiu.

Prognozuojant ateities perspektyvas, pasak V. Rūko, uždarbio galimybės lieka rizikingesnėse investicijose, tokiose kaip akcijos ir nekilnojamasis turtas. Tačiau ar Lietuvos gyventojai gali pasinaudoti papildomo uždarbio galimybėmis investuojant, įvertinus jų pajamų kitimą ir galimybę taupyti pastaraisiais metais ir kaip savo finansinę padėtį vertina patys gyventojai?

Dirbančiųjų daugėjo, atlygis augo

Pastaraisiais metais dirbančiųjų skaičius Lietuvoje beveik pasiekė prieškrizinį lygį ir 2016 m. viršijo 1,21 mln. Vidutinis darbo užmokestis „ant popieriaus“ lyginant 2007 ir 2016 m. paskutinių ketvirčių duomenis, išaugo 38,4 proc., o per metus iki 2016 m. paskutinio ketvirčio jis kilo 8,7 proc. ir pasiekė 822,8 eurus. „Sodros“ duomenimis, didžioji dalis dirbančiųjų 2016 m. gruodį uždirbo 401-700 eurų – per metus tokių darbuotojų padaugėjo 12 tūkstančių, jų skaičius pasiekė 342 tūkstančius.

Tuo tarpu gerokai sumažėjo uždirbančių iki 400 eurų – per metus jų skaičius sumažėjo 66 tūkstančiais ir 2016 m. gruodį tokių darbuotojų buvo 270 tūkst. 701-1000 eurų uždirbančių žmonių šalyje per metus padaugėjo 18 tūkstančių ir praėjusių metų gale jų skaičius siekė 212 tūkst. Nuo 1001 iki 2000 eurų uždirbančių gyventojų skaičius per metus išaugo 34 tūkst. ir pernai metų gale tokių buvo 214 tūkst. Virš 2001 euro 2016 m. gruodį uždirbo 54 tūkst. žmonių – 7 tūkstančiais daugiau nei prieš metus.

Darbo užmokesčio ir dirbančiųjų skaičiaus augimo tendencijas patvirtina ir biudžeto pajamų surinkimas. Valstybinės mokesčių inspekcijos duomenimis, sumokėtas nacionalinis gyventojų pajamų mokestis nuo 2011 iki 2016 m. paaugo 41,7 proc.

Atlygio augimas ne visuose sektoriuose buvo vienodas

Vis dėlto ne visi gyventojai realiai pajuto statistinį darbo užmokesčio augimą, nes ne visuose sektoriuose jis buvo ženklus arba augimas nepadidino darbo užmokesčio tiek, kad šis garantuotų dideles pajamas. Pavyzdžiui, bendrojo vidurinio ugdymo valstybės sektoriaus vidutinis atlyginimas 2009 m. trečiąjį ketvirtį buvo 660,4 euro, o 2016 m. trečiąjį ketvirtį – 671,4 euro ir padidėjo tik 1,7 proc. Palyginimui vidutinis darbo užmokestis Lietuvoje per tą patį laikotarpį augo 27,9 proc. Apgyvendinimo ir maitinimo paslaugų veikloje vidutinis bruto darbo užmokestis paaugo 52,4 proc., tačiau vidutiniškai jis siekė tik 553,3 euro.

Statistikos departamento duomenimis, darbo užmokestis ir darbdavių socialinės įmokos 2016 m. sudarė 43 proc. nuo viso šalies BVP. Atskirų sektorių skiriama dalis atlygiui nuo BVP pernai buvo gana skirtinga: nuo 76 proc. gynybos, švietimo, sveikatos priežiūros sektoriuje, 58,8 proc. – informacijos ir ryšių sektoriuje, 56,8 proc. – statybos, 50,6 proc. – apdirbamosios gamybos, 44,5 proc. – finansinės ir draudimo veiklos, 42,6 proc. – didmeninės ir mažmeninės prekybos iki 8,4 proc. nekilnojamojo turto sektoriuje.

Pasak V. Rūko, šiuos uždarbio dalies skirtumus skirtinguose sektoriuose lėmė kapitalo poreikis, pvz., nekilnojamojo turto operacijose didesnioji dalis tenka kapitalo teikėjui. Beje, kai kuriuose sektoriuose pastaraisiais metais įvyko pokyčių šioje srityje. Pavyzdžiui, jei anksčiau informacijos ir ryšių sektoriuje dominavo kapitalui intensyvios telekomunikacijų bendrovės, tai dabar prisijungė paslaugų centrai, kurių atėjimas ir naujos investicijos padėjo pasiekti teigiamą lūžį darbo rinkoje ir darbuotojų atlyginimams tenkanti dalis šiame sektoriuje žymiai išaugo.

Gyventojai nėra tokie optimistai

Vis dėlto, nors investavimas suteikia gerų galimybių uždirbti, tačiau dėl kylančių kainų ir menko asmeninių finansų planavimo gyventojai jomis pasinaudoja ribotai. Kaip savo finansinę padėtį ir galimybes investuoti bei taupyti vertina patys žmonės?

„INVL Asset Management“ užsakymu „Spinter tyrimų“ 2017 m. vasarį atliktas reprezentatyvus Lietuvos gyventojų nuomonės tyrimas atskleidė, kad taupančiųjų gyventojų skaičius šiemet šiek tiek sumažėjo: 2017 m. taupantys nurodė 63 proc. respondentų, o 2016 m. – 66 proc. Tarp taupančiųjų gyventojų dažniau yra moterys, vidutinių ir didesnių pajamų grupės atstovai.

Taupantys gyventojai šiemet sutaupė šiek tiek didesnes sumas nei pernai. 33 proc. taupančiųjų šiemet sutaupo nuo 51 iki 100 eurų per mėnesį – pernai tokių buvo 30 proc. 21-50 eurų sutaupė 27 proc. taupančiųjų (pernai tokių buvo 29 proc.). Nuo 101 iki 200 eurų per mėnesį sutaupo 16 proc. respondentų. Apskritai sutaupantys didesnes sumas nurodė 26-55 m. gyventojai, aukščiausio išsimokslinimo, didžiausių pajamų grupės apklaustieji ir didmiesčių gyventojai.

Vertindami savo finansinę padėtį Lietuvos gyventojai nėra itin pozityviai nusiteikę. Tyrimas atskleidė, kad savo finansinę padėtį kaip pagerėjusią per trejus pastaruosius metus vertina 29 proc., tuo tarpu kaip pablogėjusią – net 56 proc. Gyventojų nuomone, jų finansinę padėtį per pastaruosius trejus metus gerino augęs atlyginimas, tačiau blogino pakilusios kainos.

58 proc. apklaustųjų, kurių finansinė padėtis gerėjo, nurodė, kad padidėjo jų atlyginimas, 33 proc., – kad kitas šeimos narys gavo darbą arba didesnį atlygį, ir tai pagerino jų finansinę situaciją, 19 proc. nurodė patys pradėję dirbti. Atlyginimas dažniau padidėjo vidutinių ir didesnių pajamų grupių atstovams.

Net 62 proc. finansinės situacijos pablogėjimo priežastį nurodė, kad jų gaunamos pajamos išliko tokios pačios, bet kainos išaugo, 18 proc. vertinimu jų pajamos didėjo, bet kainos augo dar labiau. 13 proc. nurodė, kad jų gaunamos pajamos išliko tokios pačios, bet išaugo poreikiai.

Finansinių planų nelinkę sudaryti

„Natūralu, kad gyvenimo eigoje finansinė žmogaus situacija gali svyruoti ir kisti. Dėl to būtinas nuoseklus finansų planavimas, kuris padėtų išvengti finansinių „duobių“ ir neišmuštų iš vėžių praradus darbą, sumažėjus atlyginimui ar susiklosčius kitoms nepalankioms aplinkybėms. Deja, net 78 proc. Lietuvos gyventojų neturi sudarę savo ar šeimos finansinio plano, o turinčiųjų tokį planą yra vos 15 proc.“, – sakė „INVL Asset Management“ Pensijų fondų ir mažmeninių pardavimų departamento direktorė dr. Dalia Kolmatsui.

Beveik trečdalis planuojančių savo finansus turi sudarę iki 2 metų trukmės investavimo ir taupymo planą. Tokios trukmės planus turi dažniau nusimačiusios moterys ir didmiesčių gyventojai. 26 proc. respondentų nurodė turintys iki 5 metų, 16 proc. – iki 10 metų, o penktadalis – daugiau kaip 10 metų trukmės finansinį planą. Labiau planuoti savo finansus yra linkusios moterys, 26-55 m. respondentai, didesnių pajamų grupių atstovai. D. Kolmatsui teigimu, finansų specialistai rekomenduoja, kad finansinis planas apimtų bent 10 metų.

Pasak jos, valstybės priemonės, skatinančios gyventojų ilgalaikį taupymą, turi teigiamą poveikį gyventojų finansams – pavyzdžiui, gyventojų pensijų fonduose sukauptas turtas nuolat didėja. „Vis dėlto šis teigiamas pokytis galėtų būti dar didesnis, jei daugiau žmonių patys aktyviau planuotų savo finansinę ateitį“, – pastebi D. Kolmatsui.

Lietuvos gyventojų profesionalams – pensijų, investiciniuose fonduose ir gyvybės bei ne gyvybės draudimo ir anuiteto įsipareigojimuose – valdyti patikėtas finansinis turtas per pastaruosius trejus metus išaugo 1,3 mlrd. eurų arba 52 proc. ir 2016 m. trečiąjį ketvirtį siekė 3,9 mlrd. eurų. Šiuo laikotarpiu investuotų pinigų suma investiciniuose fonduose pasiekė 411,2 mln. eurų (vienam gyventojui tenkantis turtas siekė 144,31 euro), pensijų fonduose buvo sukaupta 2,44 mlrd. eurų (vienam gyventojui tenkantis turtas siekė 855,9 euro), investicijos į draudimo ir anuiteto produktus pasiekė 1,02 mlrd. eurų (vienam gyventojui tenkantis turtas siekė 358,87 euro). Lyginant investicijas į šias priemones, pensijų fonduose sukaupta suma sudarė net 63 proc. sumos ir per pastaruosius trejus metus augo labiausiai.

„INVL Asset Management“ priklauso vienai pirmaujančių turto valdymo grupių Baltijos šalyse „Invalda INVL“. Šios įmonės valdo pensijų ir investicinius fondus, alternatyvias investicijas, privataus kapitalo turtą, individualius portfelius bei kitas finansines priemones. 2016 metų pabaigoje joms daugiau kaip 170 tūkstančių klientų Lietuvoje ir Latvijoje bei tarptautiniai investuotojai patikėjo virš 500 mln. eurų vertės turto.

Lietuvos investicijų indeksas

Turto klasių vidutinė grąža

| Turto klasė | 1996-2016 m. vidurkis, proc. | 2007-2016 m. vidurkis, proc. | 2016 m. grąža |

|---|---|---|---|

| Būsto kaina ir nuomos pajamos (sąnaudos įvertintos nuo 2016 m.) | 14,6 | 3,7 | 9,7 |

| Būsto kaina Lietuvoje | 6,6 | -1,3 | 5,5 |

| Lietuvos akcijos | 9,0 | 1,3 | 14,9 |

| Europos akcijos (EUR) | 7,5 | 3,5 | 2,1 |

| Pasaulio akcijos (USD) | 6,5 | 4,2 | 8,5 |

| Lietuvos ilgalaikės obligacijos | 7,0 | 4,4 | 2,0 |

| JAV 10 metų obligacijos | 5,2 | 4,6 | 0,7 |

| Trumpalaikiai skolos VP ir pinigų rinkos priemonės (indėliai) | 5,1 | 2,7 | 0,0 |

| Auksas (USD) | 5,3 | 6,1 | 8,1 |

| II pakopos pensijų fondai | 4,9* | 3,4 | 4,4 |

| Infliacija | 3,3 | 3,1 | 0,7 |

| Lietuvos investicijų indeksas | 10,5 | 4,5 | 6,7 |

* Nuo įkūrimo 2004 m.

Pateikiama informacinio pobūdžio informacija negali būti interpretuojama kaip rekomendacija, pasiūlymas ar kvietimas investuoti į „INVL Asset Management“ valdomus fondus ir kitas finansines priemones. Investuodami prisiimate investicinę riziką. Investicijos gali būti ir pelningos, ir nuostolingos, Jūs galite negauti finansinės naudos, prarasti dalį ar net visą investuotą sumą. Investicijų praeities rezultatai negarantuoja ateities rezultatų. Priimant sprendimą investuoti, reikia įvertinti visas su investavimu susijusias rizikas bei pagrindinės informacijos investuotojams dokumentus. „INVL Asset Management” nėra atsakinga už šios informacijos netikslumus, pasikeitimus, taip pat ir nuostolius, kurių gali atsirasti, kai investicijos grindžiamos šia informacija.